扫扫,关注微信

一、公司介绍

公司主要为企业客户提供整合营销服务,主营业务包括4大部分:

1)促销品业务,主要是为客户供应礼赠品,包含方案创意策划、礼赠品设计研发、采购与销售,帮助客户解决“送什么的问题”,收入体现为产品销售收入。

2)促销服务业务,主要是为客户提供数字化营销服务,服务内容包括电商平台的开发运营、终端数字化促销活动,以及相关的仓储物流服务,解决“如何利用互联网开展促销活动”和“促销品如何送达消费者”的问题,收入体现为服务收入。

3)新媒体营销业务,为品牌客户提供基于网红媒介的营销服务,具体服务内容包括广告策略、创意、内容、投放、效果分析等。

4)其他业务:主要分为特许业务和贵金属业务,特许业务是公司通过向大型赛会活动组委会缴纳特许经营权费,自主创意设计、委托加工和销售印有赛会活动标识的特许纪念品的业务,比如提供北京冬奥会特许纪念品;贵金属业务指创意设计、委托加工和销售以黄金、白银为原材料制成的工艺品的业务;2018年起公司将自有房产出租,租赁期为5年,收入体现为出租收入。

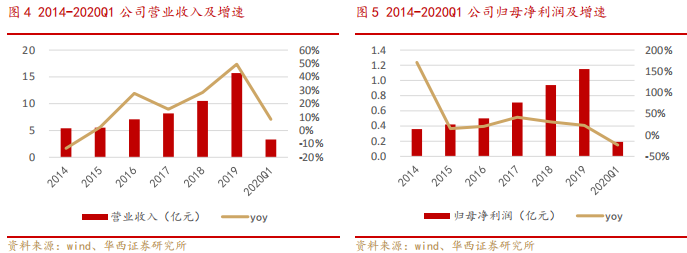

二、营业收入

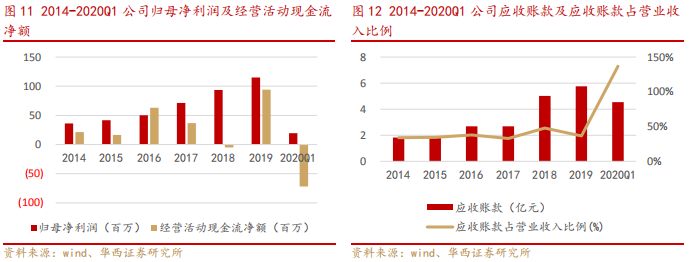

2014年以来连续6年业绩实现较快增长,2014至2019年公司营收及归母净利润 CAGR 分别为23.83%及 26.15%。2019年收入增速达49.46%,主要系合并谦玛全年收入(2018年仅合并11月和12 月的收入)以及核心客户、中腰部客户销售额大幅提升。2020Q1,礼赠品生产和物流运输受疫情影响较大,部分礼赠品订单延期交付,使得公司营收增速下降至8.38%,同时,销售费用、管理费用及研发费用不降反增,使得归母净利润同比下降23.3%至 0.19亿元。

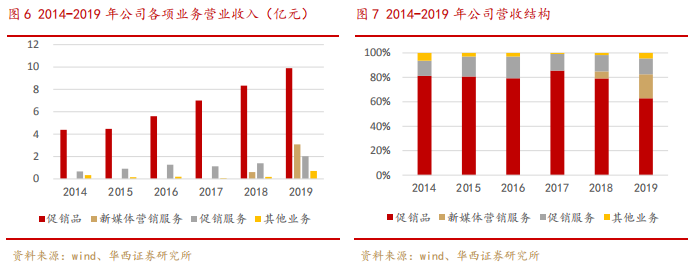

促销品业务是公司核心业务,贡献绝大部分营收,2019年营收占比为62.9%。2018年公司收购谦玛,新增新媒体营销业务,由于2018年仅并表11、12月份收入,2019年营收占比大幅增长至19.66%,成为公司第二大业务;促销服务业务营收占比保持稳定,2019年营收占比为12.9%。

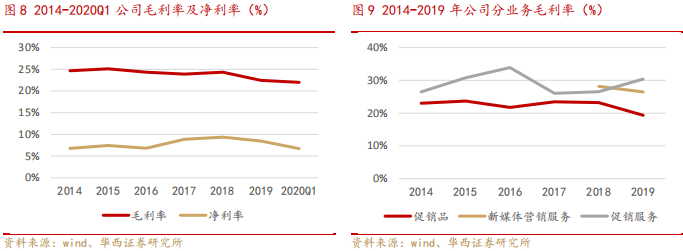

2019年公司综合毛利率为22.46%,较2018年下降1.88pct,原因在于客户结构变化,低毛利客户收入增长较快,收入占比增加,使得促销品业务毛利率下降3.87pct 所致;公司2019年净利率为8.47%,较上一年下降0.89pct,主要系新客户开发和备战冬奥扩建设计和销售团队,人员费用增加较多,以及财务费用有所增加所致。由于礼赠品新客逐渐进入收获期,冬奥热度逐渐上升,特许业务预计将贡献更多利润,乐虎(lehu游戏)官方网站预计2020年利润率将实现明显回升。

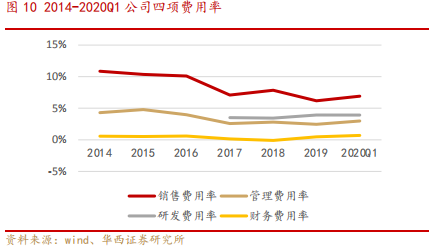

2014至2019年,公司销售费用率由10.86%逐渐下降至6.91%。2019年虽因收购谦玛耗费大量现金,银行贷款补充流动资金使得财务费用大幅增加,财务费用率上升0.22pct至0.7%,但受益于公司营收的快速扩张,管理费用率及销售费用率不增反降,公司四项费用率合计为13.05%,较上年减少0.96pct,体现了公司出色的费用管控能力。

2019年公司经营性现金流净额为9397.21万元,占归母净利润的70.62%,较上年增加9901.63万元,而2020Q1经营性现金流净额为-7577.64万元,主要系三季度订单多在年末回款,2020年春节订单采购款集中在2020年1月支付所致。随着应收账款逐渐回款,公司经营性现金流将明显改善。

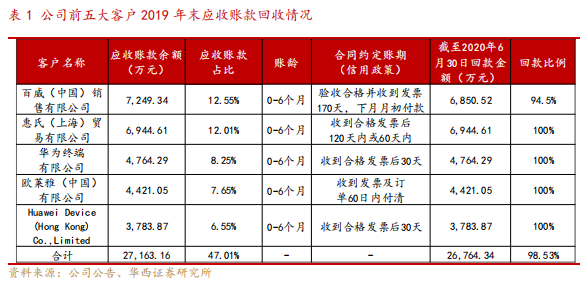

由于整合营销业务具有较强的节假日特征,而下半年的双十一、元旦、春节正是客户进行促销活动的高峰期,故年末应收账款金额较大。公司客户以行业头部企业为主,信用良好,主要客户均在合同账期内回款。2020Q1,公司应收账款下降至4.54亿元,占营业收入比例为136.75%,截至 2020年7月8日,公司2019年末前五大客户回款比例达100%。

三、业务介绍

1、促销品行业

企业营销手段可以分为促销、广告、公关和个人销售等,其中广告与促销是最重要的两大市场工具,构成了营销服务业的基础。促销手段主要包括打折和赠送礼赠品,具体形式包括样品、赠品、抽奖等,常用于日化、食品饮料等快消品(消费频次高,品牌忠诚度低)的营销活动中。

据广告主研究所调研数据,广告和促销活动是被访企业最为侧重的营销策略,两者使用频率之和基本保持在 50%以上,面向消费者的终端推广费用占营销推广费用比重由2005 年的 22.6%波动上升至 2014 年的 27.6%,投放费用仅次于媒体广告。企业对于促销的高度重视产生了充足的需求,从而促进促销品行业的发展。

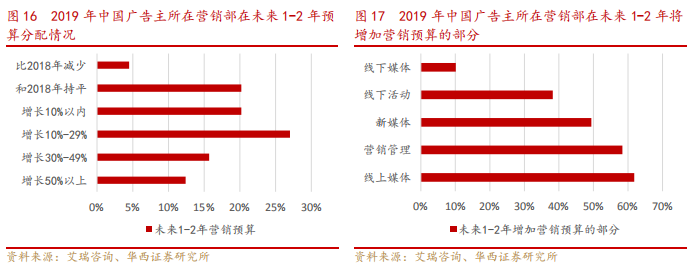

虽然2019经济形势不及预期,但是大部分广告主营销部门对未来营销预算分配较为乐观,据艾瑞咨询,2019年仅有4.5%广告主计划在未来1-2年内减少营销预算,75.3%广告主计划增加营销预算。未来1-2年内,企业营销部门将分别在线上媒体、营销管理、新媒体、线下活动(促销、路演、品牌联合活动)、线下媒体增加61.8%、58.4%、49.4%、38.2%和10.1%的营销预算。

2、礼赠品业务

公司礼赠品业务首先通过创意设计获取客户订单,然后委托厂商生产或从经销商处采购,并通过供应商管理体系来保证产品质量,最后交付客户完成销售,收益来源于促销品销售收入与采购成本的价差。

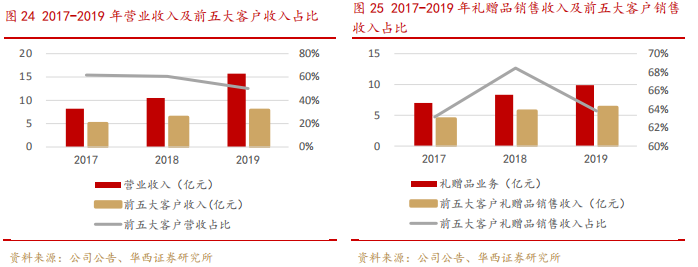

2017至2019年,公司前五大客户收入由5.05亿元增长至7.88亿元,复合增长率达24.94%,而前五大客户营收占比由61.66%下降至50.15%。从礼赠品业务来看,2019年公司前五大客户礼赠品销售额同比增长10.68%至6.31亿元,占礼赠品销售额的比重为63.8%,同比下降4.64pct。公司大客户战略行之有效,受益于中腰部客户收入占比提升,大客户依赖风险随之下降。

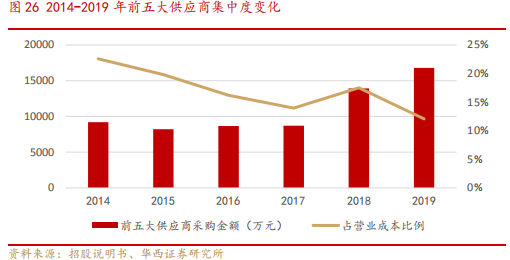

公司已经签约一千多家供应商,涉及十几个大类,上百个小类、逾五千种产品,供应商集中度呈下降趋势。丰富的供应商资源一方面可以满足客户多样化促销品需求,另一方面能够提高公司的议价能力,保证供应商给公司的报价低于竞争对手。此外,公司形成了完善的管理体系,保证了供应商严格按照客户对促销品的质量要求,监督生产商产品加工质量,尽可能降低出现产品质量问题的可能性。

公司拥有一支由124名创意策划和产品设计人员组成的专业团队(其中89名是礼赠品创意和产品设计人员,35名是新媒体营销创意人员),是北京市设计创新中心、北京高精尖产业设计中心。

公司已累计服务百余家世界500强企业,并与国内多个行业头部客户建立了长期稳定的合作关系,客户类型主要集中在母婴、食品饮料、消费电子、电商、日化、金融等行业。公司客户对职能外包供应商的要求比较高,通常会有严格的供应商资格认证系统,作为行业龙头,公司直接竞争压力相对较小,此外客户业务规模大,营销投入高,信誉良好,公司业务增长空间广阔,面临的财务风险较低。目前公司核心客户均为合作5年以上的成熟客户,粘性较高,对业内潜在竞争对手构成较高的进入壁垒。

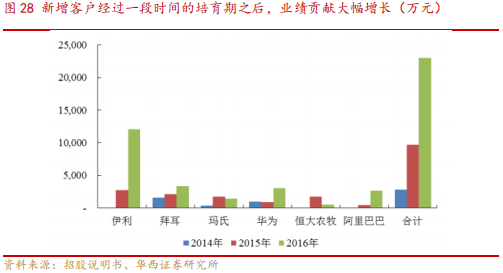

大客户开拓需要一定周期,公司往往需要从取得供应商资格开始,经过2年左右的客户培育,通过具有竞争力的方案策划和产品设计能力、供应商管理能力以及综合服务能力,逐步成为客户重要供应商,进而成为核心供应商,2014年以来重点开发的伊利、拜耳、玛氏、华为等客户正是在经历一定的培育期后,收入贡献实现突破。

2018年以来,公司重点开发快消及金融行业的客户,取得了可口可乐、欧莱雅、中国银行、中国工商银行、中信银行、中国平安、招商银行、农业银行等大客户的礼赠品供应商资质。快消类客户营销活动由总部统一规划,一般在取得供应商资质后的一两年内 取得订单突破,其中母婴类客户主要销售渠道在线下,该类客户快速增长,礼赠品需求旺盛。金融类客户礼赠品采购权限分散在各分行或分公司,业务进展趋于缓慢,银行、保险等公司在信用卡积分兑换、保险随手礼等方面存在较高需求,订单逐渐攀升,金融客户正处于快速增长阶段,业务空间广阔。2020年,公司将以新客户为重点,逐渐实现从边缘供应商到核心供应商的转变,预计将在在20-22年逐渐释放业绩。

3、收购谦玛

2018年11月,公司完成谦玛网络60%股权的收购,补充新媒体营销业务板块,为公司未来提供线上线下整合营销服务奠定基础。谦玛网络成立以来专注于互联网新媒体广告行业。

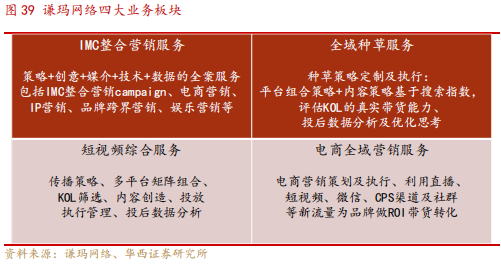

目前有四大业务板块,分别为IMC 整合营销服务、全域种草服务、短视频综合服务、电商全域运营服务。IMC 整合营销服务提供“策略+创意+媒介+技术+数据”的全案服务,全域种草服务主要是种草策略的定制及执行,短视频综合服务包括传播策略、多平台矩阵组合、KOL 筛选、内容创造、投放执行管理以及投后数据分析等,电商全域营销服务主要利用直播、短视频、微信、CPS 渠道及社群等流量为品牌做 ROI 带货转化。业务模式为在主流自媒体平台(双微、抖快、B 站、小红书等)发现高价值账号,通过沃米系统收集账号数据并将品牌目标人群与账号粉丝画像进行匹配,制定自媒体组合投放策略(包括广告策略创意和内容制作),形成投放链接,并执行采买和效果分析。

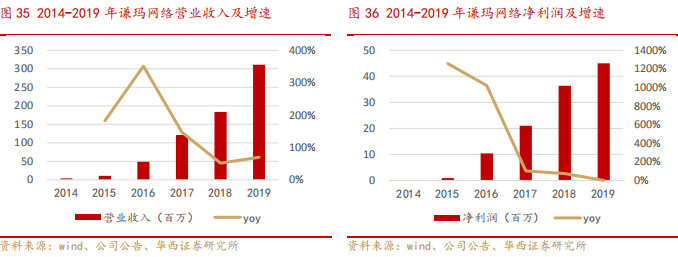

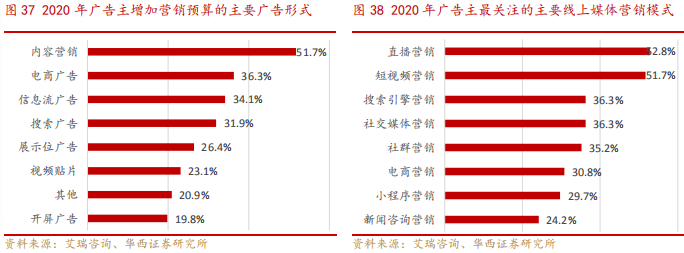

2019年,谦玛网络实现营业收入3.11亿元,同比增长69.62%,主要系消费者生活快速互联网化,品牌主新媒体营销预算快速增长所致。据艾瑞咨询,品牌商在2020年将增加营销预算的广告类型有内容营销(KOL推广等)、电商广告、信息流广告等,品牌主最关注的线上媒体营销模式主要为依靠 KOL 开展的的直播营销、短视频营销、社交媒体营销等,选择率分别达52.8%、51.7%和36.3%。

2019年谦玛实现净利润4503.49万元,同比增长23.61%,增长率较2018年有所下降,主要系研发费用、以及新成立苏州沃米、杭州仟美等公司早期筹备费用较高所致,预计2020年费用率将有所下降。随着品牌商在新媒体营销的投入持续增长,预计2020年谦玛收入将继续保持高速增长,利润进一步提升。

据艾瑞咨询,2019年直播电商交易规模达4512.9亿元,同比增长200.4%,但网购渗透率仅有4.5%,成长空间广阔。随着电商平台与短视频平台不断融合,以及5G商用落地,其高速率、大带宽、低时延特性将解决高清直播卡顿等问题,直播电商将拓展至更多场景,发展空间广阔,预计2022年行业规模接近30万亿,渗透率有望达20.3%,直播电商的快速发展也为电商代运营提供了广阔的发展空间。

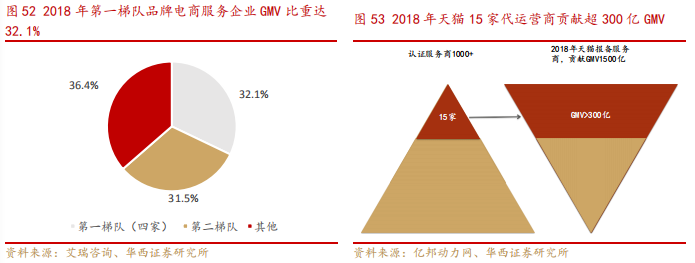

据艾瑞咨询,2016至2018年,第一梯队代运营商GMV在品牌电商服务市场占比持续上升,2018年,第一梯队(四家)GMV比重达 32.1%。以天猫为例,据亿邦动力网,2018年,天猫认证服务商超1000家,其中星级服务商超310家,GMV超20亿的头部服务商15家(报备服务商贡献GMV1500亿),头部集中趋势明显。乐虎(lehu游戏)官方网站认为,头部代运营商受益于规模效应、资金实力以及供应链能力较强等利好因素,有望在电商平台建设、渠道规划、营销推广、数据分析、客户管理、仓储物流等方面持续加强,提高壁垒,市场份额有望进一步提升。

沐鹂信息成立于 2020 年 1 月,致力于打造新零售生态服务平台,股东为谦玛(51%)和趣鸽(49%)。主要帮助企业快速搭建线上销售渠道,以销售为核心搭建新媒体矩阵,形成品牌、产品、内容、红人的全面聚合,从而企业可以利用新媒体连接消费者,传播企业品牌理念并提升产品销售。

沐鹂核心业务主要由品牌营销、销售+、MCN 三个事业部运营:品牌营销事业部主要负责品牌及产品定位、传播策略服务、口碑营销支持以及数字媒介采买;销售+事业部主要负责天猫、京东、抖音、快手等平台电商大数据及电商运营,包装、平面 VI 设计支持,以及仓储、物流支持;MCN 事业部主要负责 KOL、KOC 合作及培训,短视频矩阵策划搭建,剧本、拍摄、后期支持,粉丝、社群运营,以及供应链选货系统。

销售+模式主要为根据客户需求,从 KOL 带货、品牌露出、口碑影响三个方面入手,将产品有效触达消费者,从而提升电商销售,实现带货转化。具体业务模式为:1)基于销售数据,进行 KOL的养成及合作,KOL 依靠流量进行带货;2)将品牌与新媒体结合,打造精品 IP,并完成新媒体的品牌露出,从而实现粉丝种草以及粉丝效应,进行效果转化;3)运营粉丝和社群,有效提升口碑,将粉丝转化为用户。

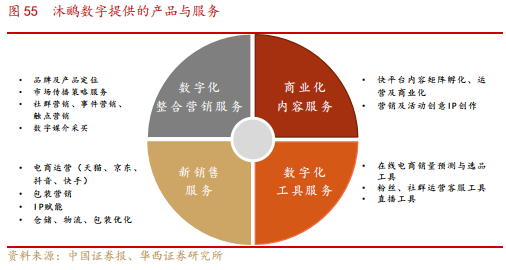

沐鹂数字是一家以新媒体与新技术为引擎,致力于为企业提供以增长为目标的数字化营销创新服务平台,提供商业化内容服务、数字化工具服务、新销售服务、数字化整合营销服务。通过新技术整合企业产品力,塑造品牌力,利用新媒体为转播载体,实现企业品牌与消费者的高效连接,助力企业品牌以消费者为运营核心,从吸引、获得、留存并转化为企业终身用户,形成商业的可持续增长。

元隆雅图作为促销品行业唯一的上市公司,在业内深耕多年,积累了优质的客户资源及供应链管理能力;谦玛专注于新媒体营销业务多年,具有丰富的新媒体营销策划经验,并布局 MCN 业务,成功签约潜力主播;而沐鹂代运营业务将补足触达消费者的最后一个板块,在 2019 年直播电商爆发的风口下,沐鹂背靠元隆雅图产业链资源以及谦玛新媒体营销能力,有望后来居上,迈入 TP 行业第一梯队。乐虎(lehu游戏)官方网站认为,随着短视频行业快速发展以及直播电商的爆发,元隆雅图作为全面整合品牌、主播、供应链和平台资源的整合营销服务商,将有望全面受益。

4、冬奥特许业务蓄势待发

公司特许纪念品业务伴随大型赛会活动产生,主要包括赛会中的贵金属产品和普通特许纪念品,业务模式为先向大型赛会活动组委会缴纳特许经营权费(计入销售费用),然后自主创意设计、委托加工和销售印有赛会活动标识的特许纪念品。公司自2006 年起,进军国内外重大赛会官方特许商品开发领域,先后获得2008年北京奥运会、2010年上海世博会、2011年深圳大运会、2014 年南京青奥会、2022年北京冬奥会等多项大型国际赛事的特许生产商、特许零售商资质。

作为北京冬奥会特许零售商(全国)和特许生产商,公司取得毛绒、贵金属和徽章的生产资质。2019年公司在特许业务产品开发、团队及渠道建设上加大投入,取得约6000万的收入,其中贵金属约占三分之二,毛绒、徽章等普通商品约占三分之一。随着冬奥会临近热度提高,以及渠道和团队日益成熟,特许商品销售将在 2020-2021年释放更多业绩,据公司2020年4月16日发布的投资者活动报告,假设2019至2022年销售占比分别为10%、30%、40-50%、10%,那么2020-2022年冬奥会特许商品将分别贡献1.8亿、2.4-3亿、6000万营业收入。

公司有望抓住2022年北京冬奥会机遇,一方面通过纪念品生产和销售增厚公司业绩,另一方面可以提高品牌知名度,将冬奥会一些赞助商和大的企业级客户作为重点开发对象进行拓展。2008年北京奥运会特许纪念品资质曾助力公司进入宝洁,并成为其 2012年伦敦奥运会亚太区唯一指定供应商,为其提供伦敦奥运主体的创意产品与服务,该项目的出色完成使公司获得宝洁集团的高度认可,公司在宝洁的业务区域从中国扩大至亚洲14个国家和地区。

四、盈利预测

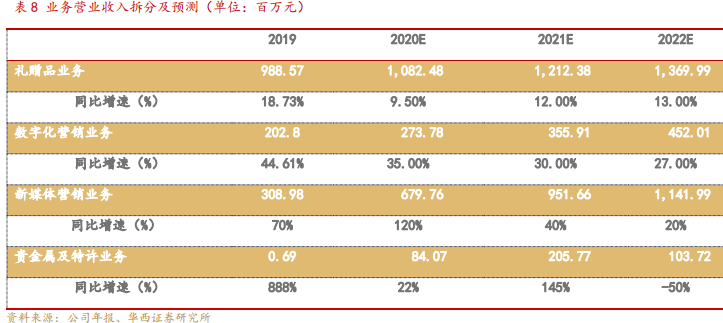

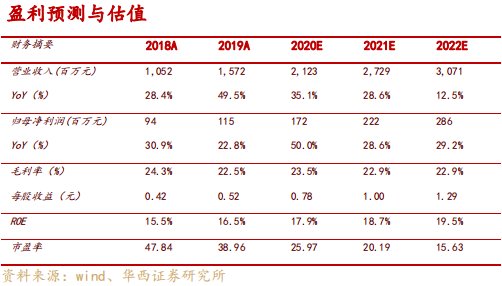

假设公司各项业务稳步推进,乐虎(lehu游戏)官方网站预计公司:

1)礼赠品保持稳健增长,新开拓的金融类客户逐渐进入成熟期,2020-2022年礼赠品业务分别实现营收10.82亿元、12.12亿元和13.7亿元。

2)受益于客户产品销售渠道从线下加速向线上转移,公司数字化营销业务快速增长,020-2022年促销服务业务分别实现营收2.74亿元、3.56亿元和4.52亿元。

3)受益于短视频平台布局电商、直播带货的崛起,公司新媒体营销业务将持续发力,2020-2022年新媒体营销业务分别实现营收6.8亿元、9.52亿元和11.42亿元。

4)随着冬奥会临近,特许业务将逐渐释放业绩,2020-2022年贵金属及特许商品业务分别实现营收0.84亿元、2.06亿元、1.04 亿元。

乐虎(lehu游戏)官方网站预计公司2020-2022年将分别实现营收21.23亿元、27.29亿元和30.71亿元,同增35.1%、28.6%和12.5%;归母净利润分别为 1.72亿元、2.22亿元和2.86亿元,同增50%、28.6%和29.2%;对应 EPS分别为0.78元、1元和1.29元, 对应PE分别为26X\20X\16X。考虑公司作为礼赠品行业龙头同时大力发展新媒体营销业务,发力电商代运营业务深入布局整合营销,逐步构建起一站式整合营销平台,叠加特许业务有望受益于冬奥会的持续升温,乐虎(lehu游戏)官方网站调高公司2020-2022年盈利预测,预计公司将分别实现归母净利润1.72亿元/2.22亿元/2.86亿元(原预测值分别为1.56亿元/2.19亿元/2.8亿元),维持“增持”评级。

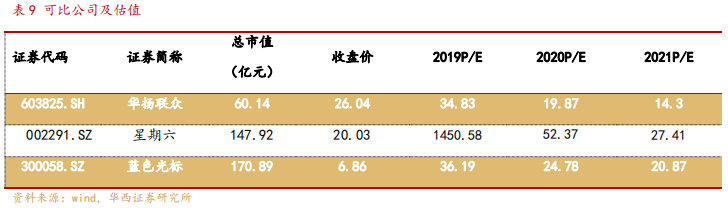

五、可比公司及估值

六、估值

根据《私募投资基金监督管理暂行办法》之规定,请确认您或您所代表的机构是一名合格投资者:

具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100 万元,且个人金融类资产不低于300万元或者最近三年个人年均收入不低于50万元人民币。

管理人等相关机构和人员过往业绩并不代表基金未来实际表现,证券投资有风险,投资须谨慎!

我已阅读并接受此认定书 进入网站